Pohled na důchodový věk se s časem mění. Dříve bylo nepsaným pravidlem, že se o seniory staraly vlastní děti.

I to samo o sobě motivovalo mít více dětí, a samozřejmě také vytvořit si dostatečné rezervy na stáří.

Životní standard se po odchodu na tzv. „výminek“ sice snížil, ale stačilo to pro důstojný život. Až komunistický stát zavedl důchodový systém založený na státní penzi. Dnešní důchodci tak očekávají, že jim důstojný penzijní život zabezpečí stát.

Průběžný důchodový systém vychází z principu, že lidé v produktivním věku ze svých daní platí důchody seniorů a očekávají, že jejich důchody zase zajistí budoucí generace. Mohlo by to hezky fungovat, ovšem jen za předpokladu růstu populace. A zde je jádro problému: populace naopak klesá, a tím i přísun prostředků do systému. Nezadržitelně se tak blížíme ke stavu, kdy ve státní kase na důchody prostě nebude dostatek prostředků. Ani posunování věku odchodu do důchodu a další spíše kosmetické změny parametrů nic neřeší. Reforma je sice nevyhnutelná, ale zároveň je politicky velmi nepopulárním tématem, a tak se do ní nikdo nehrne.

Nemovitost jako uchovatel hodnoty

Obzvláště v Čechách platí vlastní nemovitost za záruku poklidného života ve stáří. Podnájem není u rodin příliš oblíbený, tím spíš, když uváží, že se nájem často vyrovná splátce hypotéky. Když člověk po dvaceti, třiceti letech splatí hypotéku, uleví se mu, přibude disponibilních prostředků z měsíční výplaty a zároveň ho v penzi nečeká placení podnájmu.

Vlastní nemovitost je považována za základ. Stále častěji je ovšem skloňován i pojem investiční nemovitost, tedy nemovitost určená k pronájmu. Tato přináší výnos v podobě nájemného, na druhou stranu ne každý má na pořízení nemovitosti několik milionů, a splácení případné hypotéky pak znamená dodatečný náklad v podobě úroků. Nehledě na to, že současné našponované ceny rezidenčních realit koupi rozhodně nenahrávají. Nemovitost navíc není příliš likvidní investice a je třeba se o ni starat. Pro běžnou domácnost, která řeší zajištění na stáří, tak není příliš vhodnou alternativou.

Češi jsou konzervativní investoři

Nejrozšířenějším nástrojem spoření na důchod je doplňkové penzijní spoření, které nahradilo penzijní připojištění. Staré penzijní fondy se změnily ve fondy transformované, které musejí ze zákona garantovat každoročně nezáporný výnos, a proto investují výhradně konzervativně. Důsledkem jsou bohužel nízké výnosy, které sotva pokryjí inflaci. Investoři mohli přestoupit do nově vzniklých účastnických fondů, které tuto povinnost nemají a jsou tak výrazně flexibilnější. Zde mohou v závislosti na vztahu k riziku zvolit jednu z investičních strategií – konzervativní, vyváženou nebo dynamickou. I tady Češi stále spíše preferují jistotu – tři pětiny z nich investují do konzervativních fondů, kde zhodnocení je obdobné jako u transformovaných fondů. Největším lákadlem tak zůstává státní podpora, daňové úlevy a možná podpora zaměstnavatele.

Prostřednictvím fondů si v ČR ke konci 3. čtvrtletí 2019 již odkládá na stáří 4,445 milionů lidí. V účastnických fondech přibližně 1,1 milionu osob. V doplňkovém penzijním spoření si Češi v průměru spoří 782 korun a zaměstnavatelé přispívají v průměru 887 korun. V transformovaných fondech je průměrný vklad střadatele 688 korun a zaměstnavatele 824 korun. (Zdroj: Asociace penzijních společností)

Investiční fondy jako další krok

Zvolit si investiční strategii na základě osobního vztahu k riziku umožňuje také investování prostřednictvím podílových fondů, které může být při dlouhodobém investičním horizontu považováno za způsob spoření na důchod. Za vložené peníze dostanete tzv. podílové listy, které můžete zase kdykoliv prodat. Likvidita je jedním z velkých pozitiv tohoto nástroje, navíc lze vybírat ze široké nabídky od konzervativních až po agresivní akciové fondy, které dokážou vložené prostředky výrazně zhodnotit, ovšem za určitého rizika ztráty. Fondy nicméně investují do širokého portfolia cenných papírů s různou rizikovostí a díky této diverzifikaci riziko takové ztráty eliminují. Zaměstnávají řadu analytiků a portfolio manažerů, kteří mají k dispozici mnohem větší objem informací, než jaký může mít průměrný individuální investor.

Nejvýraznější část investovaných prostředků nesou fondy smíšené, které investují často do konzervativních státních dluhopisů v kombinaci s rizikovějšími instrumenty, jako jsou akcie či korporátní dluhopisy. Z 537 mld korun, investovaných ve fondech kolektivního investování bylo téměř 35 procent umístěno právě ve smíšených fondech. Přibližně čtvrtina spravovaných aktiv je v dluhopisových fondech a pětina v čistě akciových. Pro porovnání třeba v USA je přibližně 54 procent prostředků alokováno v akciových fondech, což je oproti českému trhu více než 2,5násobně více.

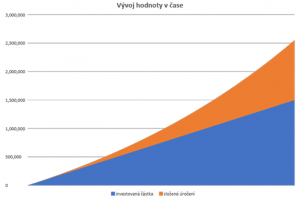

Investiční fondy lze už považovat za způsob investování, který je vhodný pro jakéhokoli investora, včetně těch drobných. Investovat lze už od malých částek, a pokud jde o zajištění na penzi, důležitá je pravidelnost a především včasnost. Čas hraje totiž velkou roli, a to z důvodu tzv. složeného úročení neboli faktu, že v průběhu času vyděláváme “úroky z úroků.” Čím déle spoříme či investujeme, tím více se dosažené investiční výnosy dále zhodnocují. S narůstajícím časem přitom tento efekt výrazně exponenciálně narůstá.

Vždy je však důležité hlídat, aby investice byla u finanční instituce, která je regulovaná a dohlížená Českou národní bankou. Jejich seznam lze najít na webu České národní banky. Poslední dobou se objevují podvodné nabídky, které se tváří jako fondy kolektivního investování, ale nedodržují žádnou regulaci a nepodléhají žádnému dohledu. Takovýmto investicím, ať už slibují jakýkoliv výnos, by se měl každý investor zdaleka vyhnout.

Modelový příklad: měsíční úložka 5 tis. Kč, horizont 25 let a průměrný roční výnos 4procent p.a.

MARTIN ŘEZÁČ, předseda AKAT ČR

MARTIN ŘEZÁČ, předseda AKAT ČR